Над статьей работали:

Автор: Бурцева Алла

Упрощенная система налогообложения пользуется популярностью, поскольку ориентирована на малый бизнес и позволяет вместо нескольких налогов оплачивать всего один – налог при УСН (пп. 2, 3 ст. 346.11 НК РФ).

Декларацию по УСН по итогам работы за 2021 год организации должны представить до 31.03.2022, а ИП – не позднее 04.05.2022.

О том, как рассчитать налог при УСН и заполнить декларацию, читайте в нашей статье.

Плательщиками налога при упрощенной системе налогообложения признаются организации и индивидуальные предприниматели, которые перешли на этот спецрежим и применяют его в порядке, установленном гл. 26.2 НК РФ (п. 1 ст. 346.12 НК РФ).

Применять «упрощенку» может не любая организация и не каждый предприниматель. Статьи 346.12 и 346.13 НК РФ предусматривают ряд ограничений.

Некоторые из них касаются только организаций (например, запрет на применение УСН при наличии филиалов), некоторые являются общими как для юридических лиц, так и для предпринимателей.

ТАБЛИЦА: «Условия применения УСН»

| Организации | ИП |

|

Предельный размер доходов на УСН в течение года — 200 млн рублей. Если лимит доходов превышен, надо вернуться на ОСН (п. 4 ст. 346.13 НК РФ). В случае, если доходы превысят 150 млн руб., с учетом индексации этот лимит на 2022 год составляет 164,4 млн руб. (п. 4 ст. 346.13, п. п. 1.1, 2.1 ст. 346.20 НК РФ, Приказ Минэкономразвития РФ от 28.10.2021 № 654), |

|

|

Для перехода с ОСН на УСН в 2023 году доходы за 9 месяцев 2022 года должны быть не более 112,5 млн рублей без НДС с учетом коэффициента-дефлятора (п. 2 ст. 346.12 НК РФ). Установленный на 2022 год коэффициент-дефлятор равен 1,096 (Приказ Минэкономразвития РФ от 28.10.2021 № 654), поэтому для перехода на УСН в 2023 году доходы за январь — сентябрь 2022 года не должны превышать 123,3 млн руб. |

Для индивидуальных предпринимателей, желающих перейти на «упрощенку», ограничений по размеру доходов п. 2 ст. 346.12 НК РФ не предусматривает |

|

Максимально возможная численность работников до 130 человек ((п. 1.1 ст. 346.20 НК РФ). Если численность персонала превысит 100 человек, но останется в пределах 130 человек, организация или ИП не утрачивает право на применение УСН, но обязана платить УСН-налог по повышенным ставкам: |

|

| Бухгалтерская остаточная стоимость ОС — максимум 150 млн рублей (пп. 16 п. 3 ст. 346.12 НК РФ) | В отношении индивидуальных предпринимателей ограничения этой нормой не установлены (пп. 16 п. 3 ст. 346.12 НК РФ) |

| Максимальная доля других организаций в уставном капитале – 25 процентов (пп. 14 п. 3 ст. 346.12 НК РФ) | |

| Отсутствие филиалов (пп. 1 п. 3 ст. 346.12 НК РФ) | |

Упрощенную систему налогообложения нельзя применять бюджетным и казенным учреждениям, банкам, ломбардам и некоторым другим организациям.

Для налогоплательщиков, применяющих УСН, налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие и 9 месяцев календарного года (п. 2 ст. 346.19 НК РФ).

Налоговым является период, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате в бюджет (п. 1 ст. 55 НК РФ). А по результатам отчетных периодов подводятся промежуточные итоги, уплачиваются авансовые платежи по налогу.

Ставки УСН-налога определены положениями ст. 346.20 НК РФ.

1. Размеры общих ставок налога при УСН для каждого из объектов налогообложения (пп. 1, 2 ст. 346.20 НК РФ) приведены в таблице.

| Объект налогообложения | Общая налоговая ставка, процент |

| «Доходы» | 6, с квартала, когда доходы превысили 164,40 млн руб. (150 млн руб. x 1,096) или работников стало больше 100, — 8 |

| «Доходы минус расходы» | 15, с квартала, когда доходы превысили 164,40 млн руб. или работников стало больше 100, — 20 |

2. Возможность для всех субъектов РФ устанавливать соответствующими законами:

- по объекту «Доходы» ставки могут быть снижены в пределах от 1 до 6 процентов (п. 1 ст. 346.20 НК РФ);

- размеры дифференцированных налоговых ставок в пределах от 5 до 15 процентов применительно к объекту налогообложения «Доходы минус расходы» в зависимости от категории налогоплательщиков (п. 2 ст. 346.20 НК РФ);

- налоговую ставку 0 процентов для индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сфере, а также в сфере бытовых услуг населению и услуг по предоставлению мест для временного проживания (п. 4 ст. 346.20 НК РФ);

- для налогоплательщиков Крымского полуострова и города Севастополя, применяющих УСН с объектом «Доходы минус расходы», ставка может быть снижена до 3 процентов (п. 3 ст. 346.20 НК РФ).

В ряде случаев при расчете налога или авансового платежа будет необходимо суммировать следующие величины (п. п. 1, 3, 4 ст. 346.21 НК РФ):

• произведение обычной ставки и налоговой базы (по применяемому объекту УСН) за отчетный период, предшествующий кварталу, в котором произошло превышение;

• произведение повышенной ставки и разницы между налоговой базой (по применяемому объекту УСН) за отчетный (налоговый) период и налоговой базой за отчетный период, предшествующий кварталу, в котором произошло превышение.

Если превышение будет допущено в первом квартале, то повышенная ставка устанавливается на весь налоговый период.

В остальном порядок расчета не изменится.

Декларацию по УСН сдают только по итогам года. Квартальной отчетности нет.

Форма, порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, утверждены Приказом ФНС РФ от 25.12.2020 № ЕД-7-3/958@.

В форме реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0 процентов в соответствии с п. 4 ст. 346.20 НК РФ.

В какой последовательности заполнять:

- разд. 2.2;

- разд. 1.2;

- титульный лист.

Раздел 3 заполняют только некоммерческие организации.

Остальные разделы — для УСН «Доходы».

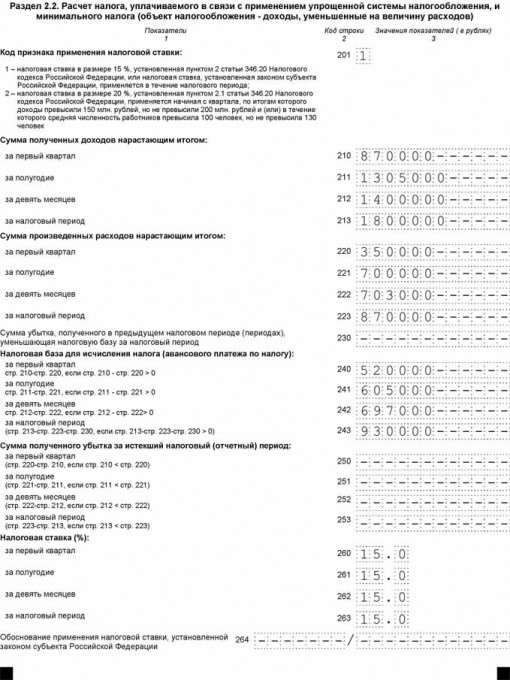

Сначала заполняется раздел 2.2. В строках 210—223 отражаются доходы и расходы из книги учета доходов и расходов. А в строках 240—243 — разница между ними, то есть налоговая база. Если в каких-то периодах доходы меньше расходов, налоговая база не показывается, ставятся прочерки. Убытки отражаются в строках 250—253.

Строка 230 заполняется, только если переносится убыток прошлых лет.

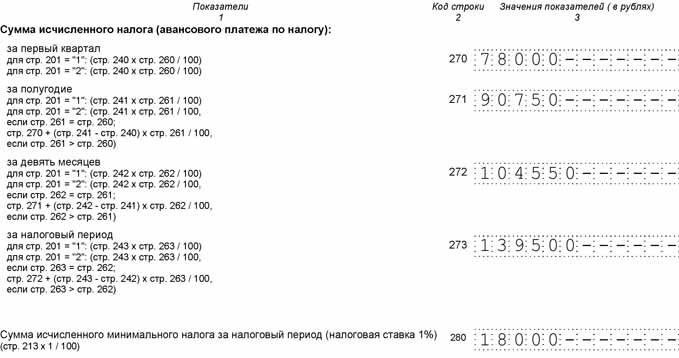

В строках 270—280 рассчитываются авансовые платежи и налог по формулам, указанным в декларации.

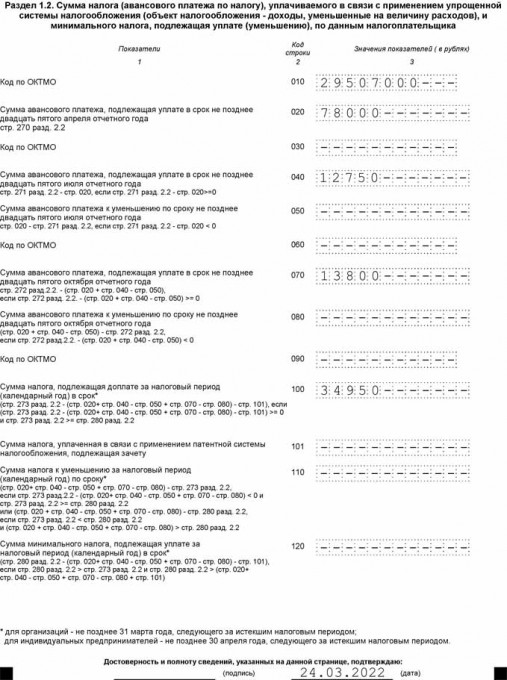

Затем заполняется раздел 1.2.

В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 показываются авансовые платежи, уплаченные за I квартал, полугодие и 9 месяцев. Если по итогам полугодия или 9 месяцев была сумма к уменьшению, вместо строк 040 или 070 заполняются строки 050 или 080.

Затем заполняется одна из трех строк: 100, 110 или 120. Если по итогам года надо доплатить обычный налог, указывается его сумма в строке 100, если минимальный — в строке 120. Строка 110 заполняется, если исчисленный налог за год — обычный (строка 273 раздела 2.2) или минимальный (строка 280 раздела 2.2) — оказался меньше авансовых платежей. Указывается в ней разница между налогом и авансовыми платежами, которую можно вернуть или зачесть.

Пример. Заполнение декларации по УСН с объектом «Доходы минус расходы» за 2021 год

| Период | Доходы нарастающим итогом, руб. | Расходы нарастающим итогом, руб. |

Налоговая база, руб. (гр. 2 — гр. 3) |

Исчисленные авансовые платежи и налог за год, руб. (гр. 4 x 15 процентов) |

| 1 | 2 | 3 | 4 | 5 |

| I квартал | 870 000 | 350 000 | 520 000 | 78 000 |

| Полугодие | 1 305 000 | 700 000 | 605 000 | 90 750 |

| 9 месяцев | 1 400 000 | 703 000 | 697 000 | 104 550 |

| Год | 1 800 000 | 870 000 | 930 000 | 139 500 |

В 2021 году адрес организации не менялся, налоговая база на убытки прошлых лет не уменьшалась.

Минимальный налог за 2021 год — 18 000 рублей (1 800 000 руб. x 1 процент).

Сумма налога за год больше суммы минимального налога (139 500 руб. больше 18 000 руб.), значит, в бюджет надо уплатить налог, исчисленный в общем порядке.

Авансовые платежи и налог за 2021 год такие.

За I квартал — 78 000 рублей.

За полугодие – 12 750 рублей (90 750 руб. — 78 000 руб.).

За 9 месяцев – 13 800 рублей (104 550 руб. — 90 750 руб.).

За год — 34 950 рублей (139 500 руб. — 104 550 руб.).

В реквизите титульного листа «Налоговый период» необходимо указать код «34».

Разделы 1.2 и 2.2 декларации заполнены так.

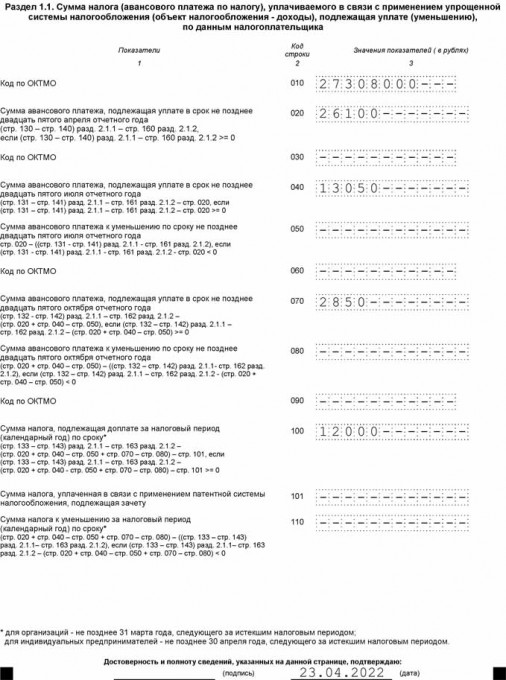

С объектом обложения «Доходы» декларацию нужно заполнить в такой последовательности:

- раздел 2.1.1;

- раздел 1.1;

- титудьный лист.

Раздел 3 — для некоммерческих организаций, а раздел 2.1.2 — для плательщиков торгового сбора.

Остальные разделы нужны для УСН «Доходы минус расходы».

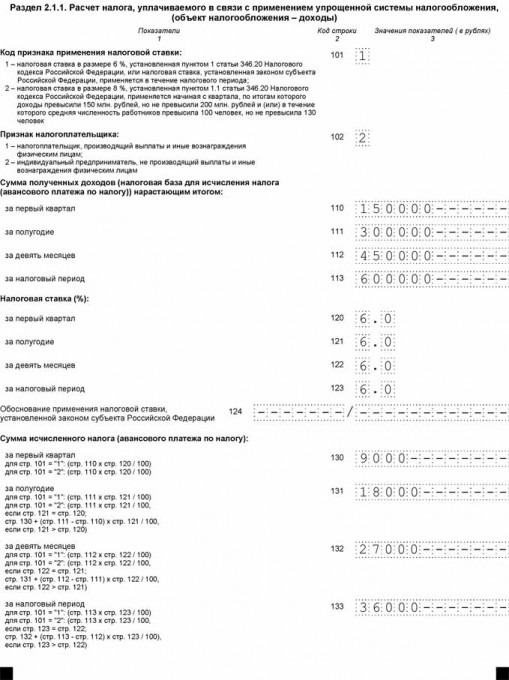

В разделе 2.1.1 по строке 102 ставится признак «1», поскольку в штате есть наемные работники, которым выплачивалась зарплата.

В строках 110–113 указываются доходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом с начала года, в строках 130–133 – исчисленные с них авансовые платежи и налог за год.

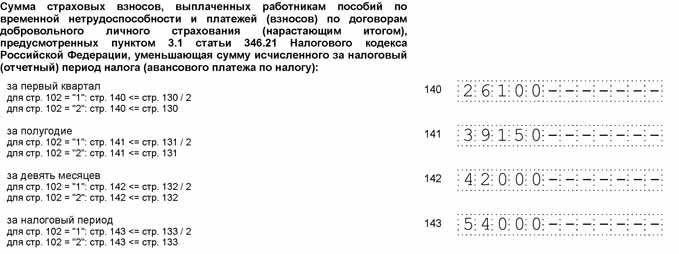

В строках 140–143 отражаются суммы взносов и пособий, которые уменьшают налог.

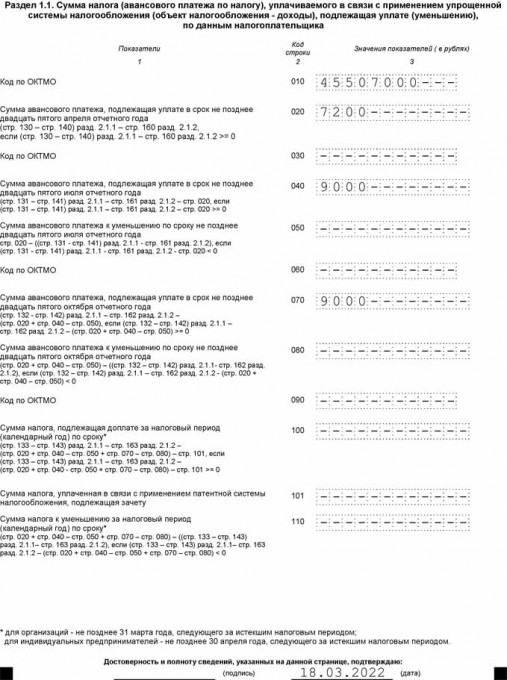

В разделе 1.1: в строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 указываются авансовые платежи к уплате за I квартал, полугодие и 9 месяцев. В строке 100 — налог к уплате за год.

Если применяется УСН с объектом налогообложения «Доходы», уплачивать «упрощенный» налог нужно со всей суммы дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально налогоплательщик не обязан (письма Минфина РФ от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353).

Сумму исчисленного «упрощенного» налога (авансовых платежей) организация или ИП вправе уменьшить на расходы на уплату (п. 3.1 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособий по временной нетрудоспособности.

Пример. Заполнение декларации по УСН с объектом «Доходы» за 2021 год

|

Период |

Доходы нарастающим итогом, руб. |

Исчисленные авансовые платежи и налог за год, руб. (гр. 2 x 6 процентов) |

Сумма уплаченных взносов и пособий, на которую можно уменьшить авансовые платежи и налог за год, руб. Налоговый вычет (НВ) (гр. 4 < гр. 3 x 50 процентов) |

| 1 | 2 | 3 | 4 |

| I квартал | 870 000 | 52 200 | 26 100 |

| Полугодие | 1 305 000 | 78 300 | 39 150 |

| 9 месяцев | 1 400 000 | 84 000 | 42 000 |

| Год | 1 800 000 | 108 000 | 54 000 |

В 2021 году адрес организации не менялся и торговый сбор не уплачивался.

Для определения авансового платежа, подлежащего оплате по итогам отчетного периода, существует формула:

АП = АПрасч — НВ — АПисч,

где АПрасч — авансовый платеж, приходящийся на налоговую базу, определенную с начала года до конца отчетного периода, за который производится расчет;

НВ — налоговый вычет в размере уплаченных взносов на обязательное социальное страхование и выплаченных работникам пособий по временной нетрудоспособности;

АПисч — сумма авансовых платежей, исчисленных (подлежащих уплате) по итогам предыдущих отчетных периодов (в текущем налоговом периоде).

Таким образом, авансовые платежи и налог за 2021 год к уплате будут такими.

За I квартал — 26 100 рублей (52 200 руб. — 26 100 руб.).

За полугодие — 13 050 рублей (78 300 руб. — 39 150 руб. — 26 100 руб.).

За 9 месяцев — 2 850 рублей (84 000 руб. — 42 000 руб. — 26 100 руб. — 13 050 руб.).

За год — 12 000 рублей (108 000 руб. — 54 000 руб. — 26 100 руб. – 13 050 руб. — 2 850 руб.).

На титульном листе в реквизите «Налоговый период» проставляется код «34».

Разделы 1.1 и 2.1.1 декларации по УСН заполнены так.

Индивидуальный предприниматель платит (письма Минфин РФ от 16.11.2017 № 03-15-05/75662, от 04.09.2017 № 03-15-05/56580):

- фиксированный платеж за себя, который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 рублей за год;

- взносы за работников.

Фиксированный платеж за 2021 год — 40 874 рубля. Он включает в себя взнос на ОПС — 32 448 рублей и взнос на ОМС — 8 426 рублей ( п. 1 ст. 430 НК РФ).

Срок уплаты фиксированного платежа за 2021 год — не позднее 10.01.2022, так как 31.12.2021 выходной день (перенесен с 03.01.2021). Платеж можно уплатить частями в течение года или единовременно. Взносы на обязательное пенсионное и медицинское страхование должны быть перечислены в бюджет двумя отдельными платежками. УСН «Доходы минус расходы» отдельно налог на взносы не уменьшает. Все уплаченные взносы и за себя, и за работника включаются в расходы (пп. 7 п. 1 ст. 346.16 НК РФ). Если ИП выбрал объект «Доходы минус расходы», то заполняется:

- титульный лист;

- разд. 1.2;

- разд. 2.2.

Правила их заполнения те же, что и у организаций.

Если предприниматель выбрал объект «Доходы», то заполняется:

- титульный лист;

- разд. 1.1;

- разд. 2.1.1.

Индивидуальный предприниматель на УСН «Доходы», у которого есть работники, уменьшает налог на взносы и за себя, и за работников (письмо Минфина РФ от 10.02.2017 № 03-11-11/7567). Но общая сумма уменьшения не может быть более 50 процентов исчисленного налога (пп. 3 п. 3.1 ст. 346.21 НК РФ). Налог уменьшается в том же порядке, что и у организаций.

ИП на УСН «Доходы» без работников уменьшает налог на взносы за себя, уплаченные с начала года. За какой период они начислены, значения не имеет (письма Минфина РФ от 01.03.2017 № 03-11-11/11487, от 27.01.2017 № 03-11-11/4232). Например, в январе 2022 года ИП заплатил фиксированный платеж за 2021 год. На него нельзя уменьшить налог за 2021-й, но можно уменьшить авансовый платеж за I квартал 2022 года. Налог можно уменьшить на всю сумму взносов. Если взносы больше налога, налог считается равным нулю.

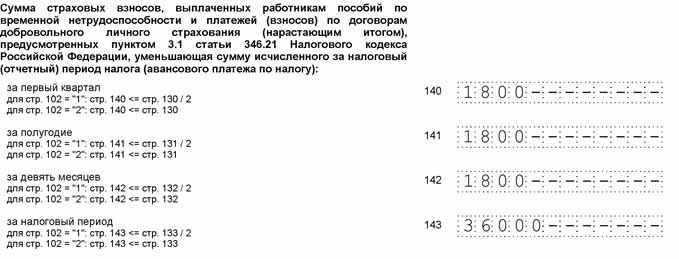

Поэтому правила заполнения немного отличаются, если работников у ИП нет:

- в строке 102 разд. 2.1.1 надо указать код 2;

- а в строках 140–143 – страховые взносы за себя, на которые уменьшен налог.

Пример. Заполнение декларации по УСН «Доходы» для ИП без работников.

В 2021 году доходы ИП составили 150 000 рублей за каждый квартал. В марте 2021 года он заплатил дополнительный взнос на ОПС за 2020 год — 1 800 рублей, в декабре 2021-го – фиксированный платеж 40 874 рублей.

I квартал

Авансовый платеж — 9 000 рублей (150 000 руб. x 6 процентов) уменьшается на дополнительный взнос на ОПС. Авансовый платеж к уплате — 7 200 рублей (9 000 руб. — 1 800 руб.).

Полугодие

Авансовый платеж — 18 000 рублей (150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовый платеж за предыдущий период. Авансовый платеж к уплате — 9 000 рублей (18 000 руб. — 1 800 руб. — 7 200 руб.).

9 месяцев

Авансовый платеж — 27 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовые платежи за предыдущие периоды. Авансовый платеж к уплате — 9 000 рублей (27 000 руб. — 1 800 руб. — 7 200 руб. — 9 000 руб.).

Год

Налог, исчисленный по итогам года, — 36 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшается на дополнительный взнос на ОПС — 1 800 рублей, фиксированный платеж — 40 874 рублей и авансовые платежи за предыдущие периоды — 25 200 рублей (7 200 руб. + 9 000 руб. + 9 000 руб.). Исчисленная сумма налога за год – 36 000 рублей меньше суммы к уменьшению – 67 874 рублей (1 800 руб. + 40 874 руб. + 25 200 руб.), поэтому налог платить не надо.

Для налогоплательщиков, выбравших объект налогообложения «Доходы минус расходы», законодатель ввел такое понятие, как минимальный налог (п. 6 ст. 346.18 НК РФ).

Минимальный налог — это обязательный минимальный размер «упрощенного» налога.

От его уплаты освобождены только индивидуальные предприниматели, которым позволено применять ставку 0 процентов на основании п. 4 ст. 346.20 НК РФ (абз. 2 данного пункта).

Ставка минимального налога определена в абз. 2 п. 6 ст. 346.18 НК РФ и составляет 1 процент от доходов за налоговый период. Она является неизменной и применяется в указанном размере, даже если законом субъекта РФ установлена пониженная дифференцированная ставка в соответствии с п. 2 ст. 346.20 НК РФ (см. также письмо Минфина РФ от 28.05.2012 № 03-11-06/2/71).

Минимальный налог налогоплательщик обязан уплатить, если сумма налога, которая исчислена им за налоговый период в общем порядке, меньше величины минимального налога. Такое правило установлено в абз. 3 п. 6 ст. 346.18 НК РФ.

Минимальный налог надо уплатить и тогда, когда по итогам года получен убыток и сумма налога, исчисленного в общем порядке, равна нулю (см., например, письма Минфина РФ от 20.06.2011 № 03-11-11/157, от 01.04.2009 № 03-11-09/121, ФНС РФ от 14.07.2010 № ШС-37-3/6701@, УФНС по г. Москве от 09.12.2010 № 16-15/129840@, постановления ФАС Западно-Сибирского округа от 20.05.2008 № Ф04-3006/2008 (5051-А45-27), ФАС Центрального округа от 22.01.2007 № А08-2668/06-9).

Разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке, можно включить в расходы в следующих налоговых периодах. В том числе на эту величину можно увеличить сумму убытков, которые переносятся на будущее в соответствии с п. 7 ст. 346.18 НК РФ. Об этом говорится в абз. 4 п. 6 ст. 346.18 НК РФ (см. также письма Минфина РФ от 20.06.2011 № 03-11-11/157, от 11.05.2011 № 03-11-11/118, от 08.10.2009 № 03-11-09/342, от 17.08.2009 № 03-11-09/283, от 01.04.2009 № 03-11-09/121, ФНС РФ от 14.07.2010 № ШС-37-3/6701@).

Например: сумма минимального налога по итогам 2021 года составила 5 000 рублей, а сумма налога, исчисленного в общем порядке, равна 4 500 рублям. Разницу в размере 500 рублей (5 000 руб. — 4 500 руб.) можно отнести на расходы в 2022 году (а при возникновении убытка — отразить в убытках).

Указанную разницу можно включить в расходы (или увеличить на нее сумму убытка) в любом из последующих налоговых периодов.

Такой вывод следует из абз. 4 п. 6 ст. 346.18 НК РФ. С ним согласен и Минфин РФ. При этом ведомство подчеркивает, что разница между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, за несколько предыдущих периодов может включаться в расходы единовременно (письма Минфина РФ от 18.01.2013 № 03-11-06/2/03, от 07.09.2010 № 03-11-06/3/125).

Сумма минимального налога исчисляется за налоговый период — календарный год. Это следует из абз. 2 п. 6 ст. 346.18 НК РФ.

Следовательно, рассчитывать и уплачивать минимальный налог по итогам I квартала, полугодия, 9 месяцев не нужно.

Рассчитывается минимальный налог так:

МН = НБ x 1 процент,

где НБ — налоговая база, исчисленная нарастающим итогом с начала года до конца налогового периода. Налоговой базой в целях расчета минимального налога являются доходы, определяемые в соответствии со ст. 346.15 НК РФ. В случае совмещения УСН с другим налоговым режимом, например, с патентной системой налогообложения, сумма минимального налога исчисляется только от доходов, полученных от «упрощенной» деятельности (письмо Минфина РФ от 13.02.2013 № 03-11-09/3758 (направлено письмом ФНС РФ от 06.03.2013 № ЕД-4-3/3776@)).

Минимальный налог уплачивается в том же порядке, что и «упрощенный» налог.

Пример исчисления минимального налога.

Организация «Зима», применяющая УСН (объект налогообложения «Доходы минус расходы»), за налоговый период получила доходы в размере 100 000 рублей, а ее расходы составили 95 000 рублей. То есть налоговая база по налогу равна 5 000 рублей (100 000 руб. — 95 000 руб.).

1. Сумма налога, исходя из полученных за налоговый период доходов и произведенных расходов, составит 750 рублей (5000 руб. x 15 процентов).

2. Сумма минимального налога: полученные за налоговый период доходы (без уменьшения их на расходы) умножаются на 1 процент. Величина минимального налога составит 1 000 рублей (100 000 руб. x 1 процент).

3. Сравниваем сумму налога, исчисленного в общем порядке, и величину минимального налога (750 руб. меньше 1 000 руб.).

4. Оплачиваем в бюджет минимальный налог в размере 1 000 рублей, поскольку его величина превысила сумму налога, исчисленного в общем порядке.

Как учесть авансовые платежи в счет уплаты минимального налога.

Организации или ИП, применяющие УСН с объектом «Доходы минус расходы», по итогам каждого отчетного периода исчисляют сумму авансового платежа по правилам п. 4 ст. 346.21 НК РФ. При этом ранее исчисленные суммы авансовых платежей по налогу при УСН засчитываются при исчислении суммы налога за налоговый период (п. 5 ст. 346.21 НК РФ).

В случае если за налоговый период сумма исчисленного в общем порядке налога меньше исчисленного минимального налога, то «упрощенец» с объектом налогообложения «Доходы минус расходы» уплачивает минимальный налог (п. 6 ст. 346.18 НК РФ).

Положениями гл. 26.2 НК РФ прямо не предусмотрено право налогоплательщика засчитывать в счет уплаты минимального налога уплаченные им авансовые платежи по налогу при УСН. Однако такое право следует из формы декларации по УСН, которая утверждена Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@, поскольку в разделе 1.2 предусмотрена строка 120, где указывается сумма минимального налога, подлежащая уплате за налоговый период. При этом в п. 5.10 Порядка заполнения данной декларации, утвержденного Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@, предусмотрено, что если сумма исчисленного налога за налоговый период меньше суммы исчисленного минимального налога за данный период, то сумма минимального налога, подлежащая уплате за налоговый период, указывается за минусом суммы исчисленных авансовых платежей по налогу.

Если по каким-либо причинам налогоплательщики временно приостанавливают свою предпринимательскую деятельность и не получают доходов, начислять и платить налог им не нужно.

Но декларацию подать необходимо. Дело в том, что обязанность представлять декларацию не зависит от результатов предпринимательской деятельности. Такой вывод подтвердил Конституционный Суд РФ в Определении от 17.06.2008 № 499-О-О.

В связи с этим возникает вопрос: какую декларацию представлять — единую (упрощенную) или нулевую?

Это зависит от движения денежных средств по счетам в банках (в кассе).

Если деньги по счетам в банках (в кассе) проходили, нужно подать обычную декларацию по налогу при УСН.

Если при этом доходы и расходы отсутствуют, представляется декларация с нулевыми показателями (нулевая декларация).

Налогоплательщики вправе представить единую (упрощенную) декларацию при соблюдении следующих условий (абз. 2–4 п. 2 ст. 80 НК РФ):

- на их банковских счетах и в кассе не происходит движение денежных средств;

- у них отсутствуют объекты налогообложения по одному или нескольким налогам.

Такая ситуация может сложиться, если предпринимательская деятельность временно приостанавливается, нет доходов, и расходы не осуществляются.

Форма упрощенной декларации и порядок ее заполнения утверждены Приказом Минфина РФ от 10.07.2007 № 62н.

Правда, данная отчетность неудобна и на практике используется редко.

На что следует обратить внимание.

- необходимо тщательно контролировать, чтобы по банковским счетам не было денежных операций. Отслеживать это достаточно трудоемко, особенно те платежи, которые банк может списывать автоматически (например, свою комиссию за расчетно-кассовые операции). Между тем в этом случае нельзя подавать единую (упрощенную) декларацию. Если, не зная о расходной операции, подадите упрощенную декларацию вместо обычной, то налоговые органы могут оштрафовать по ст. 119 НК РФ.

- по п. 2 ст. 80 НК РФ единая (упрощенная) декларация представляется ежеквартально: не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом.

В то же время Минфин РФ высказал мнение, что можно представлять единую (упрощенную) декларацию только по окончании налогового периода, так как гл. 26.2 НК РФ не предусмотрена обязанность подавать налоговые декларации по итогам отчетных периодов (письмо от 05.05.2017 № 03-02-08/27798). Такой подход, по нашему мнению, может привести к претензиям налоговых органов. Поэтому за разъяснениями по вопросу о том, можно ли не представлять единую (упрощенную) декларацию по итогам отчетных периодов, рекомендуем обратиться в свой налоговый орган. Отметим, что обычная декларация по УСН подается всего один раз в год (ст. 346.23 НК РФ).

- есть смысл представлять единую (упрощенную) декларацию, если она заменяет отчетность сразу по нескольким налогам. Но при УСН воспользоваться таким преимуществом вряд ли получится, так как вместо основных налогов (на прибыль, НДФЛ, НДС, налога на имущество) организации и предприниматели платят один «упрощенный» налог.

Поэтому если предпринимательская деятельность временно не ведется и нет доходов, то целесообразно представить в налоговые органы нулевую обычную декларацию по УСН.

Сроки представления декларации установлены ст. 346.23 НК РФ.

Рассмотрим их подробнее.

ТАБЛИЦА: «Сроки сдачи УСН декларации»

|

Организации |

ИП |

| Не позднее 31.03.2022 (пп. 1 п. 1 ст. 346.23 НК РФ) | Не позднее 04.05.2022 (пп. 2 п. 1 ст. 346.23 НК РФ) |

|

При прекращении деятельности, облагаемой УСН: не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекратилась (п. 2 ст. 346.23 НК РФ) |

|

|

При утрате права на применение УСН до окончания налогового периода: не позднее 25-го числа месяца, следующего за кварталом, в котором это право было ими утрачено (п. 3 ст. 346.23 НК РФ) |

|

Если последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, то декларацию надо представить не позднее ближайшего следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ). Это правило применяется и тогда, когда крайний срок подачи декларации приходится на субботу, которая в вашей инспекции является рабочим днем. В этом случае днем окончания срока подачи декларации также будет считаться следующий за выходными понедельник.

ТАБЛИЦА: «Сроки уплаты налога и авансов при УСН»

| Организации | ИП |

| Уплачивают налог и авансы по УСН-налогу по месту своего нахождения | Уплачивают налог и авансы по УСН-налогу по месту своего жительства |

|

Авансовые платежи: подлежат перечислению не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ). В 2022 году сроки уплаты авансовых платежей следующие: 25.04.2022 — авансовый платеж за 1 квартал |

|

|

УСН-налог: не позднее 31 марта года, следующего за истекшим налоговым периодом (п. 7 ст. 346.21, пп. 1 п. 1 ст. 346.23 НК РФ) за 2021 год — 31.03.2022 |

УСН-налог: не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 7 ст. 346.21, пп. 2 п. 1 ст. 346.23 НК РФ) за 2021 год — 04.05.2022 |

| При прекращении деятельности, в отношении которой применялась упрощенная система налогообложения, налогоплательщики должны уплатить налог не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган, такая деятельность прекратилась (п. 7 ст. 346.21 , п. 2 ст. 346.23 НК РФ) | |

| При утрате права на применение УСН налогоплательщики должны уплатить налог не позднее 25-го числа месяца, следующего за кварталом, в котором они утратили это право (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ) | |

Если последний день срока уплаты налога (авансового платежа) приходится на выходной и (или) нерабочий праздничный день, перечислить налог (авансовый платеж) нужно не позднее чем в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Несвоевременное перечисление налога (авансового платежа) влечет начисление пеней в соответствии со ст. 75 НК РФ (п. 2 ст. 57, п. 3 ст. 58 НК РФ).

Налогоплательщики вправе выбирать, как представлять декларацию при УСН: на бумажном носителе или в электронной форме (п. 3 ст. 80 НК РФ).

Исключительно в электронной форме налоговые декларации обязаны представлять (абз. 2, 4 п. 3 ст. 80 НК РФ):

- налогоплательщики, у которых среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- вновь созданные (в том числе при реорганизации) организации, у которых численность работников превышает 100 человек;

- крупнейшие налогоплательщики.

При предоставлении налоговой декларации в электронной форме она должна быть передана по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи (п. 1 ст. 80 НК РФ).

«Упрощенцы», как правило, не соответствуют критериям отнесения налогоплательщиков к категории крупнейших, утвержденным Приказом Минфина РФ и ФНС РФ от 16.05.2007 № ММ-3-06/308@.

Поэтому большинство организаций и индивидуальных предпринимателей при УСН электронный способ подачи отчетности используют по своему усмотрению.

Порядок представления налоговой декларации в электронной форме определяется ФНС РФ по согласованию с Минфином РФ (п. 7 ст. 80 НК РФ). Действующий порядок утвержден Приказом МНС РФ от 02.04.2002 № БГ-3-32/169 (далее — Порядок представления декларации в электронном виде).

Декларация в электронной форме подается в соответствии с установленным форматом.

При подаче декларации в электронной форме необходимо иметь в виду следующее:

- днем представления отчетности в налоговую инспекцию считается дата ее отправки, зафиксированная в подтверждении специализированного оператора связи (абз. 3 п. 4 ст. 80 НК РФ, п. 4 разд. II Порядка представления декларации в электронном виде, п. 2.2 Порядка заполнения декларации);

- получив такую декларацию, налоговый орган обязан в течение суток передать вам квитанцию о приеме декларации (абз. 2 п. 4 ст. 80 НК РФ, п. 3 разд. II Порядка представления декларации в электронном виде);

- если вы подали декларацию в электронной форме, дублировать и представлять ее на бумажном носителе не нужно (п. 6 разд. I Порядка представления декларации в электронном виде).

Организации, которые применяют УСН, подают декларацию по месту своего нахождения (п. 1 ст. 346.23 НК РФ, п. 1.2 Порядка заполнения декларации). А ИП-«упрощенцы» — по месту жительства, то есть по адресу регистрации (п. 2 ст. 11, п. 1 ст. 346.23 НК РФ, п. 1.2 Порядка заполнения декларации). Это относится и к тому случаю, когда предпринимательскую деятельность они фактически ведут в ином месте, например, в другом регионе (письма УФНС по г. Москве от 02.06.2009 № 20-14/2/057841@, от 05.03.2009 № 20-14/2/019619, от 05.02.2009 № 20-14/2/009990@).

Пунктом 1 ст. 119 НК РФ предусмотрена налоговая ответственность за непредставление декларации в установленный срок.

Размер штрафа составляет 5 процентов от не уплаченной в срок суммы налога за каждый полный или неполный месяц со дня, установленного для ее представления. Штраф не может быть меньше 1 000 рублей и не должен превышать 30 процентов указанной суммы налога (п. 1 ст. 119 НК РФ, п. 13 ст. 10, ч. 3 ст. 24 Федерального закона от 28.06.2013 № 134-ФЗ).

Минимальный штраф в размере 1 000 рублей взыскивается, даже если необходимая сумма налога оплачена, но декларация представлена с опозданием. На это указал Минфин РФ в письме от 21.10.2010 № 03-02-07/1479.

Если представление декларации просрочено более чем на 20 рабочих дней, операции по счетам в банке могут приостановить. Такое право предоставлено инспекции пп. 1 п. 3 ст. 76 НК РФ.

Отменить свое решение налоговый орган должен не позднее одного операционного дня, следующего за днем, когда декларация была представлена (пп. 1 п. 3.1 ст. 76 НК РФ).

Кроме того, за указанное правонарушение должностные лица организации привлекаются к административной ответственности в виде штрафа в соответствии со ст. 15.5 КоАП РФ. Сумма штрафа составляет от 300 до 500 рублей.

Пени за просрочку представления декларации рассчитываются в обычном порядке согласно ст. 75 НК РФ (п. 2 ст. 57, п. 3 ст. 58 НК РФ). За каждый день просрочки до 30 календарных дней — в процентах исходя из неуплаченной суммы налога по 1/300 ставки рефинансирования Банка России и начиная с 31-го дня просрочки – по 1/150 ставки.