Над статьей работали:

Автор: Коротаева Юлия

Кризис заставляет компании чаще задействовать в работе различные варианты снижения налогового бремени. Наиболее популярной среди них является схема разделения (дробления) бизнеса. При ее внедрении создаются условия для применения специальных режимов, что приводит к сокращению размера фискальных платежей.

Оптимизация налоговых обязательств формально не противоречит действующему законодательству, но зачастую приводит к санкциям надзорных органов. Поэтому, оптимизируя уплату налогов, важно оценивать риски.

Актуальная тема содержит свежие судебные решения, касающиеся применения льготных режимов налогообложения, а также критерии, провоцирующие назначение выездных налоговых проверок.

Указанная информация поможет фирмам максимально избежать претензий налоговиков, а при необходимости, грамотно построить доказательную базу в суде.

Использование специальных режимов (предназначенных для малых предприятий) крупными и средними налогоплательщиками через механизм искусственного разукрупнения бизнеса, является самым востребованным из всего арсенала средств налоговой оптимизации. Подобным схемам активно противодействуют налоговые органы, постоянно совершенствуя способы сбора сведений и их интерпретации в качестве доказательной базы налогового правонарушения.

При установлении фактов злоупотребления налогоплательщиком своими правами налоговые органы и суды применяют положения постановления Пленума ВАС РФ от 12.10.2006 № 53, в котором даны определения понятиям «налоговая выгода» и «необоснованная налоговая выгода».

Минфин предлагает ввести в НК РФ правовой механизм противодействия налоговым злоупотреблениям в виде осуществления налогоплательщиками формально правомерных действий с основной целью неуплаты или уплаты налогов в меньшей сумме.

Пока этого не произошло, компании должны руководствоваться в данном вопросе обзором судебной практики 2010 — 2011 годов, размещенным на официальном сайте ФНС.

Из числа последних документов стоит упомянуть письмо ФНС РФ от 24.12.2015 № СА-4-7/22683@, которым доведен Обзор судебных актов, принятых КС РФ и ВС РФ по вопросам налогообложения во втором полугодии 2015 года. В первом же пункте этого письма рассмотрена необоснованная налоговая выгода в случае формального разделения (дробления) бизнеса.

В рамках настоящей статьи проводится обзор актуальной судебной практики с тем, чтобы выявить основные признаки схемы дробления бизнеса и последние тенденции правоприменительной деятельности в данной области. Обзор представлен в табличной форме. Судебные акты, вынесенные в пользу ИФНС, обозначены «-», а в пользу компаний – «+».

Среди основных признаков незаконного дробления бизнеса суды выделяют:

— отсутствие деловой цели при регистрации новых и реорганизации действующих налогоплательщиков;

— общие ресурсы (материальные, производственные, персонал) фирм и ИП, входящих в схему;

— аффилированность участников схемы.

ТАБЛИЦА «Вердикты судов по применению схем дробления бизнеса»

| Наличие (отсутствие) деловой цели | Судебный акт |

| Сохранение позиций на рынке за счет отсутствия в цене товара НДС, что обеспечивалось специальным налоговым режимом | (+)Постановление Второго арбитражного апелляционного суда от 13.04.2015 № 02АП-1983/2015 |

| Исключение риска потери лицензируемого бизнеса в сфере фармацевтической деятельности путем регистрации новых юрлиц | (+)Постановление АС Дальневосточного округа от 21.01.2015 № Ф03-5980/2014 |

| Расширение рынка сбыта продукции «упрощенцем» за счет покупателей, заинтересованных в наличии в цене товара НДС, а также розничных клиентов, что было достигнуто заключением договоров с ИП, сочетающим ОСНО и ЕНВД | (+)Определение ВС РФ от 03.03.2015 № 306-КГ15-1665 |

| Рост продажи услуг по предоставлению Интернета за счет оптимизации функционирования с учетом имеющихся факторов территориальной, материально-технической, функциональной, коммерческой (рыночной) индивидуализации и самостоятельности | (+)Постановления АС Уральского округа от 28.05.2015 № Ф09-2951/15 п и от 28.05.2015 № Ф09-2862/15 |

| Управление сезонностью, сокращение затрат, связанных с наймом сезонных работников | (+)Постановление АС Северо-Кавказского округа от 19.03.2015 № Ф08-989/2015 |

| Наличие перспективного плана развития торговой сети, предусматривающего дальнейшую специализацию каждого из вновь созданных предприятий | (+)Постановление АС Северо-Западного округа от 06.08.2015 № Ф07-4939/2015 |

| Создание новой компании исключительно с целью недопущения превышения предельного размера дохода, дающего право на применение УСН | (-)Постановление Пятого арбитражного апелляционного суда от 14.09.2015 № А24-244/2015 |

| Создание схемы дробления бизнеса в связи с увеличением выручки общества, так как при превышении ограничений доходов, установленных ст. 346.13 НК РФ, возможность применять УСН была бы утрачена | (-)Постановление Шестого арбитражного апелляционного суда от 07.08.2015 № А04-6709/2014 |

| Искусственное разделение бизнеса для создания условий применения ЕНВД | (-)Решение АС Кемеровской области от 12.10.2015 № А27-8705/2015 |

| Общие ресурсы | Судебный акт |

| Функционирует один магазин: торговый зал имеет единый вход, какие-либо перегородки, конструкции, разделяющие залы отсутствуют, предприниматели используют единую ККТ, одно терминальное устройство | (-)Определение ВС РФ от 11.12.2015 № 304-КГ15-15541 |

| Разделение площади торгового зала имело своей целью создание формальных условий для применения ЕНВД (предприниматели реализовывали общий складской запас, деление товара по собственнику не соблюдалось, при расчетах покупателей выручка оформлялась только на одного предпринимателя) | (-)Определение ВС РФ от 08.12.2015 № 304-КГ15-15466 |

| Совместное использование общего склада для хранения товара обоих магазинов без разграничения товара по принадлежности в совокупности и взаимосвязи с другими обстоятельствами свидетельствуют о том, что обществом и его контрагентами совершены согласованные действия | (-)Постановление Седьмого арбитражного апелляционного суда от 22.10.2015 № 07АП-7239/2014 |

| Использование одного и того же административного здания не свидетельствует об отсутствии самостоятельной предпринимательской деятельности у организаций и получении необоснованной налоговой выгоды |

(+)Постановление АС ЗСО от 26.03.2015 N Ф04-17411/2015 по делу N А46-7351/2014

|

| Для осуществления деятельности предприниматели использовали только имущество, полученное от общества по договорам аренды, но этот довод суд отклонил, так как не были приведены фактические данные, свидетельствующие о влиянии указанных обстоятельств на условия и результаты экономической деятельности |

(+)Постановление АС ЗСО от 02.03.2015 N Ф04-16255/2015 по делу N А70-4269/2014

|

| Установлено наличие общего трудового ресурса, что наряду с другими фактами позволило сделать вывод об имитации предпринимателем хозяйственной деятельности | (-)Определение ВС РФ от 27.11.2015 N 306-КГ15-7673 по делу N А12-24270/2014 |

| Сотрудники работали единым коллективом:; фактически любой продавец мог продать любой товар с любых витрин, зарплата сотрудникам могла быть выдана любым предпринимателем | (-)Постановление АС ЗСО от 17.08.2015 N Ф04-21061/2015 по делу N А03-16728/2014 |

| Заключение трудовых договоров о работе по совместительству не противоречит законодательству и не может служить доказательством получения обществом необоснованной налоговой выгоды |

(+)Постановление АС ЗСО от 26.03.2015 N Ф04-17411/2015 по делу N А46-7351/2014

|

| Работа некоторых сотрудников в обеих организациях, возможность доступа к расчетным счетам обеих организаций в отсутствие установленных фактов распоряжения денежными средствами не свидетельствуют о согласованности действий налогоплательщика с взаимозависимой организацией |

(+)Постановление АС ВВО от 11.03.2015 N Ф01-452/2015 по делу N А11-314/2014

|

| Аффилированность | Судебный акт |

| Присутствуют признаки общего управления формально самостоятельными организациями (ИП): в ходе проверки обнаружены чужие учетные документы и отчетность |

(-)Постановление АС Западно-Сибирского округа от 27.02.2015 № Ф04-15529/2015

|

| Посредством согласованных действий с ИП, применяющим ЕНВД, общество создало схему уклонения от налогообложения путем формального заключения с ним взаимных договоров поручения |

(-)Определение ВС РФ от 27.11.2015 № 306-КГ15-7673

|

| Предприниматель не осуществлял самостоятельной деятельности: он не мог принимать ежедневные решения, касающиеся предпринимательской деятельности, будучи занятым в необходимый для этого период исполнением трудовых обязанностей водителя в аффилированной организации | (-)Постановление АС Западно-Сибирского округа от 27.02.2015 № Ф04-15529/2015 |

| Предприниматель не обладала полной и достоверной информацией об осуществляемой от ее имени деятельности и являлась номинальным лицом | (-)Постановление АС Уральского округа от 24.06.2015 № Ф09-3709/15 |

| Наличие аффилированности сторон не является основанием для признания налоговой выгоды необоснованной: разделение видов торговли на оптовую и розничную имело целью оптимизировать хозяйственную деятельность и уменьшить предпринимательский риск | (+)Определение ВС от 22.04.2016 № 301-КГ16-3373 |

По мнению автора, до судебного разбирательства доходят лишь те случаи реорганизации бизнеса, которые сопровождаются агрессивной налоговой оптимизацией. Для судов самое важное — это установление факта реальности или призрачности вновь созданного в результате регистрации или реорганизации налогоплательщика. Поэтому если организации работают самостоятельно, органы их управления выполняют все положенные функции, налоговое наказание вряд ли последует (пусть и не исключено, что дело дойдет до суда).

СТАТЬЯ Орловой О.Е., эксперта журнала «Актуальные вопросы бухгалтерского учета и налогообложения» «Основные признаки схемы дробления бизнеса» (см. в СПС «КонсультантПлюс»)

«Актуальные вопросы бухгалтерского учета и налогообложения», 2016, № 3

Документ включен в СПС «КонсультантПлюс»

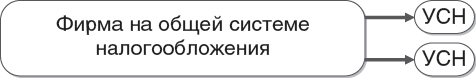

Дробление бизнеса и перевод мелких фирм на УСН

Эксперты предупреждают: необходимо обосновать, чем вызвано дробление бизнеса. Следует составить бизнес-план, также нужно доказать, что в подразделениях действительно есть центр управления, а не номинальный какой-то руководитель. Налоговый орган обязательно обратит внимание на такую реорганизацию и проверит, действительно это было необходимо, или это просто схема ухода от налогов

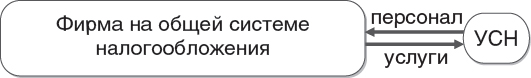

Перевод персонала на УСН

Работники фирмы увольняются и устраиваются в организацию, работающую на УСН, которая затем оказывает услуги этой компании. В результате, происходит экономия на страховых взносах: вместо максимальной ставки 30% у вспомогательной фирмы-упрощенца при применении льготного тарифа она составит 20%. Но данную схему сопровождает огромный риск. Налоговикам довольно часто удается доказать, что это не оптимизация налогов, а схема уклонения от налогов.

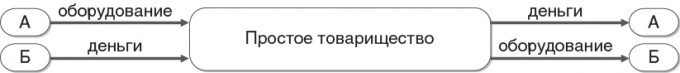

Экономия на налоге на имущество

Компания «А» хочет купить у компании «Б» какое-то имущество и не платить при этом НДС. Для этого сторонам выгодно объединиться в простое товарищество, причем одна организация вносит вклад в виде оборудования, вторая компания — в виде денежных средств. После организации расстаются. Каждая из них забирает то, что ей нужно: компания «Б» забирает оборудование, компания «А» — денежные средства. В этом случае как бы происходит обмен денег на имущество. Поскольку официально эта операция обмена не оформлена, она, соответственно, не облагается НДС. Скрытый умысел таких операций налоговики тоже довольно успешно раскрывают, доказывают, что данное товарищество было создано для конкретной операции, а именно для уклонения от уплаты налогов.

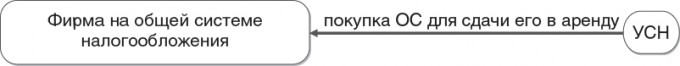

Существует еще один вариант экономии на налоге на имущество организаций. Для этого используется организация, применяющая УСН и сдающая в аренду основные средства.

Суть этой схемы заключается в том, что фирма-упрощенец покупает основные средства и передает их в аренду фирме на общем режиме налогообложения. Эта схема позволяет экономить на налоге на имущество, потому что компания на УСН, данный налог не уплачивает. У налогоплательщика на общем режиме эта схема позволяет снизить налог на прибыль, поскольку арендные платежи можно учесть в составе расходов.

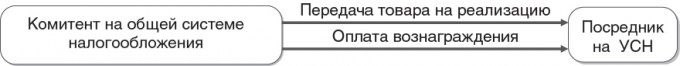

Использование посредника на УСН

Фирмы на УСН освобождены от уплаты налога на прибыль и налога на имущество. Поэтому организации на общем режиме налогообложения используют организации на УСН для перевода на них части прибыли. В процессе налоговой оптимизации доходом посредника является вознаграждение за оказанные услуги, а расходом — средства, истраченные на зарплату персонала, аренду помещений, а также закупку офисного оборудования и канцелярских товаров.

Торговая компания закупает для своей деятельности товары, а их покупную стоимость включает в расходы, уменьшающие налогооблагаемый доход. Далее товары передаются для реализации комиссионеру — фирме, применяющей УСН. При этом налог комиссионера-посредника с полученного дохода (вознаграждения) составит всего лишь 6%, а если бы компания (комитент) не уменьшила свой доход на сумму этого вознаграждения, то пришлось бы начислить налог на прибыль по ставке 20%.

Оформление работников организации в качестве ИП на УСН

В данном случае доход, который получает индивидуальный предприниматель, облагается налогом в зависимости от выбранной налогооблагаемой базы. Даже при максимальной ставке в 15% при объекте «доходы – расходы» налоговая нагрузка меньше, чем ставка НДФЛ с доходов в 13%. Кроме того с вознаграждений, которые перечисляются организацией, не исчисляются страховые взносы. Таким образом, данный способ выгоден как работодателю, так и работнику.

ТЕМАТИЧЕСКИЙ ВЫПУСК под ред. А.В. Брызгалина, «К Седьмому международному налоговому симпозиуму «Теория и практика налоговых реформ» (см. в СПС «КонсультантПлюс»)

«Налоги и финансовое право», 2015, № 5

Документ включен в СПС «КонсультантПлюс»

Одним из способов экономии на фискальных платежах является комбинирование различных режимов налогообложения.

Вопрос. Индивидуальный предприниматель (ИП) совмещает ПСН и ЕНВД. Минфин разъясняет (Письмо от 20.03.2015 № 03-11-11/15437), что ИП вправе нанимать до 100 работников без потери права на ПСН при условии, что в «патентной» деятельности будет задействовано не более 15 человек. Однако ИФНС настаивает: право на ПСН утрачивается, как только средняя численность наемных работников превысила за налоговый период 15 человек по всем видам предпринимательской деятельности. Действительно ли это так?

Ответ. Налоговики руководствуются разъяснениями, которые даны в письме Минфина от 21.07.2015 № 03-11-09/41869 (доведено письмом ФНС от 03.08.2015 № ЕД-4-3/13578). В нем чиновники разъясняют, что для целей применения УСН, ЕНВД и ПСН показатель средней численности работников определяется по единым правилам. При этом средняя численность таких работников не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым предпринимателем. Поэтому для целей применения ПСН нужно посчитать всех работников, которые заняты как в «патентной», так и во «вмененной» деятельности. В случае превышения указанного ограничения (15 человек), ИП теряет право на применение ПСН с начала налогового периода, на который ему был выдан патент. С момента утраты права ИП считается перешедшим на общий режим налогообложения.

Вопрос. При утрате права на ПСН предприниматель должен за весь период, на который был выдан патент, заплатить налоги в рамках общего режима налогообложения. Но дело еще в том, что ПСН применялась в отношении розничной торговли, осуществляемой через объекты стационарной торговой сети, не имеющей торговых залов (г. Москва). Поскольку в отношении торговли применялась ПСН, то торговый сбор ИП не платил и на учет в качестве плательщика данного сбора не вставал. С какого момента у ИП возникает обязанность по уплате торгового сбора?

Ответ. От уплаты торгового сбора освобождаются индивидуальные предприниматели, применяющие ПСН. В то же время в соответствии с п. 6 ст. 346.45 НК РФ они утрачивает право на применение льготного режима в следующих случаях:

1) с начала календарного года доходы от реализации, определяемые по всем видам «патентной» деятельности, превысили 60 млн рублей;

2) в течение налогового периода было допущено несоответствие требованию, установленному п. 5 ст. 346.32 НК РФ (принят на работу 16-тый сотрудник);

3) ПСН- налог не был уплачен в сроки, установленные п. 2 ст. 346.51 НК РФ.

При наличии одного из названных обстоятельств ИП утрачивает право на применение ПСН и считается перешедшим на общий режим налогообложения с начала налогового периода, на который ему был выдан патент. Суммы «общих» налогов, подлежащие уплате, исчисляются и уплачиваются в порядке, предусмотренном для вновь зарегистрированных ИП. Данная категория ИП не освобождена от уплаты торгового сбора.

В рассматриваемой ситуации индивидуальный предприниматель, лишившийся права на применение ПСН, за период, на который был выдан патент, должен уплатить «общие» налоги и торговый сбор.

Вопрос. Насколько совместимы УСН и ЕНВД, если организация занимается только розничной торговлей?

Ответ. Все зависит от того, где осуществляется розничная торговля.

В силу п. 1 ст. 346.11 НК РФ УСН применяется организациями и ИП наряду с иными режимами налогообложения. При этом п. 4 ст. 346.12 НК РФ закреплено, что компании и предприниматели, перешедшие на ЕНВД, вправе применять «упрощенку» в отношении иных осуществляемых ими видов деятельности. Поэтому в отношении одного и того же вида деятельности, к примеру розничной торговли, одновременно применять ЕНВД и УСН нельзя. Минфин (Письмо от 25.11.2015 № 03-11-06/3/61231) подтвердил, что данный запрет действует в случае, когда указанный вид деятельности ведется на территории одного муниципального района или на территории нескольких районов одного городского округа, городов федерального значения Москвы и Санкт-Петербурга.

Если организация (ИП) ведет один и тот же вид деятельности в разных муниципальных образованиях, в том числе находящихся в разных субъектах РФ, то при желании она может совмещать УСН и ЕНВД (Письмо Минфина от 01.07.2013 № 03-11-06/3/24980).

СТАТЬЯ «Комбинация» режимов налогообложения»

«Информационный бюллетень «Экспресс-бухгалтерия», 2015, № 47-48

Документ включен в СПС «КонсультантПлюс»

на практике организация может совмещать УСН только с ЕНВД. А индивидуальные предприниматели – «упрощенку» как с ЕНВД, так и с патентной системой налогообложения.

Нельзя одновременно работать на УСН и на общей системе налогообложения, поскольку каждый из этих режимов применяется в отношении всех видов деятельности, которые ведет налогоплательщик (Определение КС РФ в определении от 16.10.2007 № 667-О-О).

Несовместима «упрощенка» и с ЕСХН в силу прямого указания на это (пп. 13 п. 3 ст. 346.12 НК РФ).

Вопрос. ИП совмещает ПСН и УСН (доход). Занимается строительством небольших зданий, а также сдачей в аренду помещений по Москве и Московской области.

Нужно ли ему платить налог на имущество в 2016 году (если есть кадастровая стоимость имущества) в Москве и в МО?

Ответ. Начиная с налогового периода за 2015 год ИП на УСН и патенте станут платить налог на имущество с кадастровой стоимости недвижимости, используемой в деятельности (п. 3 ст. 346.11, ст. 378.2, ст. 400, ст. 408, ст. 409 НК РФ).

Налог надо будет заплатить по тому имуществу, которое поименовано в региональном «кадастровом» перечне. Но рассчитывать налог самому не придется. Это сделает налоговая инспекция и пришлет уведомление об уплате налога по окончании года, то есть уже в 2016 году:

1) в Москве согласно Постановлению Правительства Москвы от 28.11.2014 № 700-ПП (ред. от 15.12.2015, с изм. от 21.12.2015) «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость»;

2) в Московской области согласно Распоряжению Минмособлимущества от 24.11.2015 № 13ВР-1999 (ред. от 12.04.2016) «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость».

КОНСУЛЬТАЦИЯ Службы правового консалтинга компании РУНА от 24.05.2016

Организации пытаются максимально использовать возможности для уменьшения своих налоговых обязательств. Налоговые органы во многих случаях оспаривают экономическую сущность сделок, что в некоторых ситуациях приводит к доначислению налогов.

Переквалификация операции по передаче в уставный капитал имущества в сделку его купли-продажи: Постановление АС Московского округа от 18.08.2015 № А40-209850/14 (Определением ВС РФ от 03.11.2015 № 305-КГ15-13840 оставлено без изменений).

Основанием для данного судебного разбирательства послужили выводы налогового органа о том, что действия ЗАО были направлены на получение необоснованной выгоды в виде уменьшения налоговых обязательств путем учета для целей налогообложения операций не в соответствии с их действительным экономическим смыслом.

В частности, судом было установлено, что действия ЗАО по внесению недвижимого имущества (нежилого помещения) в качестве вклада в уставный капитал ООО (единственным участником которого являлось ЗАО) и последующей продаже 100% своей доли в уставном капитале этого ООО третьему лицу имели целью продать недвижимое имущество третьей стороне.

Суд исходил из того, что ЗАО было единоличным участником созданной организации непродолжительное время, не имело инвестиционных и иных деловых целей, не рассчитывало на получение дивидендов от вложения имущества в учрежденную организацию. Эта организация в период между учреждением и реализацией доли в уставном капитале не вела финансово-хозяйственной деятельности, что подтверждено сведениями о доходах физлиц по форме 2-НДФЛ, представленными в налоговые органы.

Переквалификация займа в скрытое распределение дивидендов: Постановление АС Северо-Кавказского округа от 30.11.2015 № А53-8291/2015.

Судом было установлено, что общество заключило с банком кредитный договор, после чего полученные в качестве кредита денежные средства организация выдала под более низкий процент своим кипрским акционерам.

По результатам проверки налоговый орган посчитал, что получение организацией кредита по установленной ставке годового процента и предоставление взаимозависимым лицам займа под заведомо более низкий процент создали необоснованный убыток. Суд, пришел к выводу о том, что договоры займа содержали условия, не направленные на получение дохода в результате согласованных действий взаимозависимых лиц.

Судьи решили, что экономически необоснованными являются расходы в виде разницы между процентами, начисленными по кредитному соглашению с банком и начисленными по договорам займа с кипрскими акционерами.

Кроме того, налоговая инспекция посчитала, что общество, выдавая займы кипрским акционерам, фактически распределяло дивиденды, что подтверждалось следующими обстоятельствами дела:

— организация на протяжении значительного периода не выплачивала дивиденды;

— на момент предоставления займа по Соглашению с Кипром у акционеров отсутствовало право на применение в отношении дивидендов льготной ставки 5% (по мнению суда, это свидетельствовало о том, что цель выдачи займов — минимизировать налогообложение благодаря получению кипрскими акционерами доходов от источника в России);

— займы возвращались из денежных средств, полученных в качестве дивидендов (анализ произведенных выплат свидетельствовал о том, что общество фактически выплатило дивиденды из средств предоставленных займов);

— суммы займов в пользу кипрских акционеров с учетом начисленных по ним процентов были равны суммам выплаченных впоследствии им же дивидендов.

В своем решении суд подтвердил правомерность доначисления налога на прибыль и согласился с доводами налоговой инспекции о том, что организация, выдавая займы, фактически выплатила дивиденды, однако отсрочка их выплаты напрямую связана с отсутствием на тот момент у организации права на применение пониженной налоговой ставки.

СТАТЬЯ Фоевцова С. «Переквалификация сделок. Новые судебные прецеденты»

«Финансовая газета», 2016, № 14

Документ включен в СПС «КонсультантПлюс»

Критерии, на основании которых назначается выездная налоговая проверка, указаны в Приказе ФНС РФ от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок», в качестве первого из них названа:

— налоговая нагрузка компании ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли или виду экономической деятельности (Приложение № 3 к приказу).

ФНС РФ напомнила: среднеотраслевые значения налоговой нагрузки по основным видам экономической деятельности ежегодно актуализируются до 5 мая и размещаются на официальном сайте ФНС (https://www.nalog.ru/rn77/taxation/reference_work/conception_vnp/).

На данный момент там размещены данные за период с 2006 по 2015 год.

Таким образом, оптимизируя уплату налогов, необходимо помнить о безопасных предельных уровнях налоговой нагрузки. Если достигнутый уровень ниже установленного налоговиками, фирма рискует быть включенной в план выездных налоговых проверок.

ПИСЬМО ФНС РФ от 19.11.2015 № ЗН-3-1/4354@

Документ включен в СПС «КонсультантПлюс»

Примечание редакции:

например, в строительстве уровень налоговой нагрузки по данным на 2015 г. не должен быть меньше 12,7% процента, в розничной торговле — 3,7%, в оптовой торговле — 2,4%, в обрабатывающих производствах — 7,1% (при отсутствии данных на текущий год, можно руководствоваться информацией по прошлому году).

Расчет налоговой нагрузки приведен в следующем обзоре.

Налоговая нагрузка — это процентное отношение суммы уплачиваемых организацией налогов к сумме выручки по данным бухгалтерской отчетности (стр. 2110 «Выручка» годового отчета о финансовых результатах). Формула приведена в приложении № 2 к приказу ФНС от 30.05.2007 № ММ-3-06/333@.

Низкая налоговая нагрузка организации — это повод включить вас в план выездных проверок. Из-за низкой налоговой нагрузки по НДС или налогу на прибыль могут вызвать в ИФНС для дачи пояснений (Письмо ФНС от 17.07.2013 № АС-4-2/12722).

В расчете налоговой нагрузки учитываются все налоги, начисленные и в качестве налогоплательщика и в качестве налогового агента, в том числе НДФЛ. При расчете среднеотраслевых показателей ФНС использует сведения об обороте (выручке) организаций по данным Росстата (Информация с официального сайт ФНС www.nalog.ru, раздел «Часто задаваемые вопросы», 2013).

При этом суммы страховых взносов в расчете не участвуют (письмо ФНС от 22.03.2013 № ЕД-3-3/1026@).

Пример расчет налоговой нагрузки. Значение налоговой нагрузки, определенное ФНС для гостиниц и ресторанов, — 9%.

ООО занимается ресторанным бизнесом и применяет ОСН. Выручка компании по строке 2110 отчета о финансовых результатах за 2014 год составила 50 млн рублей. По данным налоговых деклараций за 2014 год, организация исчислила к уплате:

— НДС в сумме 1,3 млн рублей;

— налог на прибыль в сумме 1,5 млн рублей;

— налог на имущество в сумме 550 тыс. рублей;

— транспортный налог в сумме 300 тыс. рублей.

Также организация удержала с выплат работникам и перечислила НДФЛ в сумме 900 тыс. рублей. Сумма страховых взносов, перечисленных в ПФР, ФСС и ФФОМС (2077 тыс. рублей), в расчете налоговой нагрузки не учитывается.

Налоговая нагрузка общества — 9,1% ((1 300 000 + 1 500 000 + 550 000 + 300 000 + 900 000) / 50 000 000 x 100%). Таким образом, налоговая нагрузка общества» превышает значение нагрузки, определенное ФНС для гостиниц и ресторанов в 2014 г. (9,1% > 9%).

Также налоговая нагрузка может быть рассчитана отдельно по налогу на прибыль и НДС.

Налоговая нагрузка по налогу на прибыль. Она рассчитывается как процентное соотношение суммы исчисленного налога на прибыль (стр. 180 листа 02 годовой декларации) к сумме выручки и внереализационных доходов (стр. 010 и 020 листа 02 годовой декларации) (письмо ФНС от 17.07.2013 № АС-4-2/12722):

Она считается низкой, если ее значение составляет менее (письмо ФНС от 17.07.2013 № АС-4-2/12722):

— 1% — для торговых организаций;

— 3% — для других организаций, в т.ч. производственных и подрядных компаний.

Налоговая нагрузка по НДС. Она признается низкой, если за четыре предыдущих квартала отношение суммы вычетов к сумме начисленного НДС составляет 89% и более (письмо ФНС от 17.07.2013 № АС-4-2/12722).

Однако сама по себе низкая налоговая нагрузка не является доказательством неуплаты налогов. Доначислить налоги и оштрафовать за их неуплату ИФНС может, только если по итогам налоговой проверки установлены нарушения НК РФ (п. 50 Постановления Пленума ВАС от 30.07.2013 № 57).

ТИПОВАЯ СИТУАЦИЯ «Что такое налоговая нагрузка и как ее рассчитать?» (см. в СПС «КонсультантПлюс»)

Издательство «Главная книга», 2016

Документ включен в СПС «КонсультантПлюс»

Примечание редакции:

по мнению Тараканова С. А., советника государственной гражданской службы РФ 2 класса, при расчете налоговой нагрузки НДС, уплаченный при ввозе товаров на таможенную территорию РФ, должен учитываться в составе и начисленных налогов. Иначе расчет будет некорректным. Ведь суммы уплаченного «ввозного» НДС включаются в состав налоговых вычетов при исчислении налога по обычной декларации и, таким образом, уменьшают сумму НДС, подлежащего уплате в бюджет, которая берется в расчет налоговой нагрузки.

Налог на имущество и другие налоги, уплачиваемые компанией в качестве налогоплательщика, также должны учитываться при расчете налоговой нагрузки. А вот из налогов, уплачиваемых в качестве налогового агента, в расчет принимается только НДФЛ.