Над статьей работали:

Автор: Коротаева Юлия

В наступившем году начали действовать многочисленные новшества, больше всего они затронули страховые взносы и налоговую сферу. Среди них – изменения, которые понадобятся бухгалтеру уже в январе-феврале. Это появившаяся возможность платить налоги и взносы за организацию ее представителем, новые КБК, обновленный формат СЗВ-М, «прибыльные» новинки и другие правки.

Актуальная тема расставит акценты и заострит внимание на актуальных вопросах применения поправок на практике.

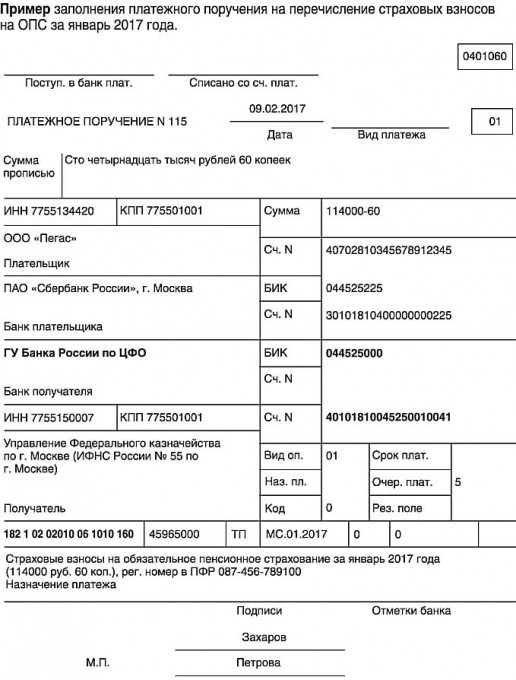

С начала 2017 года платежи по взносам направляются в налоговые органы, поэтому оформляются с указанием их реквизитов (Письмо ФНС РФ от 01.12.2016 № ЗН-4-1/22860@):

- «ИНН» и «КПП» получателя средств — значение «ИНН» и «КПП» соответствующего налогового органа, осуществляющего администрирование платежа;

- «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование налогового органа, осуществляющего администрирование платежа;

- код бюджетной классификации — значение КБК, состоящее из 20 знаков (цифр), при этом первые три знака «182».

Платежки по ним в наступившем году заполняются по тем же правилам, что и для уплаты налогов: в поле 106 при перечислении текущего платежа ставится ТП, в поле 107 — месяц, за который платятся взносы (МС.01.2017).

КБК изменились, они разнятся в зависимости от того, за какие периоды платятся взносы.

ТАБЛИЦА: «Коды бюджетной классификации для уплаты взносов с 2017 года»

| Платеж | КБК для платежей по взносам (по основным тарифам) с 2017 года | |

| За периоды, истекшие до 01.01.2017 | За периоды, начиная с 01.01.2017 | |

| Пенсионные | ||

| Взносы | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 |

| Пени | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 2110 160 |

| Штрафы | 182 1 02 02010 06 3000 160 | 182 1 02 02010 06 3010 160 |

| Социальное страхование (ВНиМ) | ||

| Взносы | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 2110 160 |

| Штрафы | 182 1 02 02090 07 3000 160 | 182 1 02 02090 07 3010 160 |

| Медицинские | ||

| Взносы | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 1013 160 |

| Пени | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 2013 160 |

| Штрафы | 182 1 02 02101 08 3011 160 | 182 1 02 02101 08 3013 160 |

ПРИКАЗ Минфина РФ от 07.12.2016 N 230н

«О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Министерства финансов Российской Федерации от 1 июля 2013 г. № 65н»

Документ включен в СПС "КонсультантПлюс"

Для уплаты взносов на травматизм за декабрь 2016 года и за периоды, начиная с 1 января 2017 года, надо будет использовать один КБК — 393 1 02 02050 07 1000 160. Это связано с тем, что в 2017 году, как и прежде уплату этих взносов контролирует ФСС.

Также ФНС подготовлена сопоставительная таблица доходов по страховым взносам на обязательное социальное страхование и соответствующих им кодов подвидов доходов бюджетов на 2017 год, к применяемым в 2016 году (Информация ФНС РФ от 23.12.2016).

Внимание! Для клиентов УФК по г. Москве с 6 февраля 2017 года в налоговых платежках изменятся реквизиты.

Это следует из официальной информации, размещенной на сайте УФК по г. Москве о переводе расчетно-кассового обслуживания из Отделения 1 Москва в Главное управление Банка России по Центральному федеральному округу.

В связи с этим сообщаются новые реквизиты обслуживающего подразделения Банка России:

- БИК 044525000;

- наименование банка: Главное управление Банка России по Центральному федеральному округу г. Москва,

- сокращенное наименование банка: ГУ Банка России по ЦФО;

- счет: 40101810045250010041 (информация о преемственности банковских счетов).

УФК по Московской области также оповещает своих клиентов о том, что с 06.02.2017 изменится счет 40101.

Письмом ФНС РФ от 07.11.2016 № ЗН-4-1/21026 (вместе с письмом УФК по Московской области от 21.10.2016 № 48-13-12/05-7935 «О смене счета 40101») направлены новые реквизиты счета для перечисления налоговых платежей:

- наименование банка: ГУ Банка России по ЦФО;

- БИК: 044525000;

- счет № 40101810845250010102.

Таким образом, с 06.02.2017 клиенты УФК по г. Москве и УФК по Московской области налоговые платежки станут заполнять иначе.

Не так давно Правлением фонда (Распоряжение от 31.08.2016 № 432р) был введен новый формат данной отчетности, обязательный к применению с ноября 2016 года.

Рассматриваемым постановлением утверждено очередное обновление электронного формата СЗВ-М.

ПОСТАНОВЛЕНИЕ Правления ПФР от 07.12.2016 № 1077п

«Об утверждении формата сведений для ведения индивидуального (персонифицированного) учета (форма СЗВ-М)»

Зарегистрировано в Минюсте РФ 26.12.2016 № 44964

Документ включен в СПС "КонсультантПлюс"

Вступило в силу 08.01.2017

Официальный интернет-портал правовой информации, 28.12.2016

Опубликован 28.12.2016

с нового года форму в ПФР надо подавать до 15-го числа следующего месяца. Поэтому первая ее сдача (за декабрь 2016 года) придется на 16.01.2017 (с учетом переноса выходных).

Бумажный вариант сведений возможен, если работников в компании не более 24 человек. Если персонал состоит из 25 человек и более, то необходимо использовать виртуальную форму. Иначе оштрафуют на 1 тыс. рублей.

За ошибки (опоздание) в СЗВ-М компанию оштрафуют на 500 рублей за каждого работника.

С какой отчетности станут применяться новшества, станет понятно из последующих разъяснений фонда.

Возможно, по аналогии с письмом ПФР от 02.09.2016 № 15-26/12513, в отношении изменений введут переходный период (в указанном письме разрешалось использовать старый формат СЗВ-М до 01.11.2016).

Для возмещения расходов на социальное пособие теперь в дополнение к прежним документам добавится еще справка-расчет, которая включает в себя следующие показатели:

- сумма задолженности по страховым взносам на начало и конец отчетного (расчетного) периода;

- сумма начисленных к уплате страховых взносов, в том числе за последние три месяца;

- сумма доначисленных страховых взносов;

- сумма не принятых к зачету расходов;

- сумма средств, полученных от ФСС в возмещение произведенных расходов;

- сумма возвращенных (зачтенных) излишне уплаченных (взысканных) страховых взносов;

- сумма средств, израсходованных на цели обязательного социального страхования, в том числе за последние три месяца;

- сумма уплаченных страховых взносов, в том числе за последние три месяца;

- сумма списанной задолженности страхователя.

Справка-расчет подается в фонд, если надо возместить пособия за периоды начиная с 1 января 2017 года.

Приказ Минтруда России от 28.10.2016 № 585н

«О внесении изменений в перечень документов, которые должны быть представлены страхователем для принятия решения территориальным органом Фонда социального страхования Российской Федерации о выделении необходимых средств на выплату страхового обеспечения, утвержденный приказом Министерства здравоохранения и социального развития Российской Федерации от 4 декабря 2009 г. № 951н»

Зарегистрирован в Минюсте РФ 16.11.2016 № 44347

Документ включен в СПС "КонсультантПлюс"

Вступил в силу 28.11.2016

Официальный интернет-портал правовой информации, 17.11.2016

справка-расчет не подается, если возмещаются средства, потраченные до нового года.

Чтобы возместить (зачесть) средства на выплату больничных и декретных пособий уже с января можно использовать направленные фондом формы:

- заявления о выделении необходимых средств;

- справки-расчета;

- расшифровки расходов.

ПИСЬМО ФСС РФ от 07.12.2016 № 02-09-11/04-03-27029

Документ включен в СПС "КонсультантПлюс"

дополнительная информация о подаваемых документах приведена в письме ФСС РФ от 08.12.2016 № 02-09-11/04-03-27234.

В два раза увеличилось количество кодов детских вычетов: ранее применялось 12 (114-125), теперь – 24 (126-149).

Увеличение числа кодов связано с тем, что один вычет получил по два кода в зависимости от того, кому он предоставляется. Например, в новом перечне вычет на первого ребенка (в старом перечне под номером 114) имеет два кода:

- 126, соответствующий вычету, предоставляемому родителю, его мужу или жене, усыновителю;

- 130 для вычета, предоставляемого опекуну, попечителю, приемному родителю, его супругу или супруге.

Также уточнили коды доходов, например код:

- 2002 применяется для производственных премий по итогам работы;

- 2003 используется для доплат за счет прибыли, целевых поступлений.

Ранее специальные коды для премий предусмотрены не были. Поэтому использовались коды 2000 и 4800 в зависимости от вида бонуса (по результатам труда или к празднику).

С учетом поправок коды видов доходов и вычетов применяются при заполнении справок 2-НДФЛ за 2016 год.

Приказ ФНС РФ от 22.11.2016 № ММВ-7-11/633@

«О внесении изменений и дополнений в приложения к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов»

Зарегистрировано в Минюсте РФ 14.12.2016 № 44708

Документ включен в СПС "КонсультантПлюс"

Вступил в силу 26.12.2016

Официальный интернет-портал правовой информации, 15.12.2016

изменения связаны с новшествами в НК РФ. Так с 2016 года размер вычета на ребенка-инвалида стал различаться в зависимости от того, кому он предоставляется:

- если родителю, его мужу или жене, усыновителю, то — 12 тыс. рублей;

- если же приемному родителю, его супругу, опекуну, попечителю, то — 6 тыс. рублей.

С 30.11.2016 оплатить налоги, авансовые платежи, сборы, пени, штрафы, а с 1 января 2017 года – еще и страховые взносы, за компанию (гражданина) могут ее представители.

Налоговики для обеспечения правильного учета указанных налоговых платежей разработали правила заполнения реквизитов распоряжений о переводе денежных средств в бюджетную систему РФ. В частности предусмотрено следующее:

- в поле «ИНН» плательщика указывается значение ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему РФ исполняется. В случае отсутствия у плательщика — физлица ИНН в этом реквизите указывается «0». При этом необходимо в поле «Код» указать Уникальный идентификатор начисления (индекс документа);

- в поле «Плательщик» ‒ информация о плательщике, осуществляющем платеж (наименование компании или Ф.И.О. физлица);

- в поле «Назначение платежа» ‒ ИНН и КПП (для физических лиц только ИНН) лица, осуществляющего платеж и наименование (Ф.И.О.) плательщика, чья обязанность исполняется. Для выделения информации о плательщике используется знак «//». Данные реквизиты указываются в первых позициях по отношению к иной дополнительной информации, указываемой в поле «Назначение платежа»;

- в поле «101» «Статус плательщика» ‒ статус того лица, чья обязанность по уплате налогов, взносов и иных платежей в бюджет исполняется (при исполнении обязанности юрлица – «01», физлица – «13»).

Документ включен в СПС "КонсультантПлюс"

на внесение указанных поправок в ст. 45 НК РФ во многом повлияла непростая экономическая ситуация в стране. Если сам налогоплательщик не в состоянии погасить налоговый долг, то ему надо помочь.

Также, по заявлению главы ФНС РФ Михаила Мишустина, со стремительным ростом технологий, когда можно уплатить налоги даже с телефона, законодательная норма в НК РФ уплаты «только за себя» была серьезным препятствием на пути комфортных условий уплаты налогов. Поэтому ее пересмотрели. Сегодня технологически служба готова к нововведениям: внесены изменения в правила заполнения платежных поручений, где обязательно указывается ИНН плательщика и ИНН того, за кого уплатили налог.

Также напомним: с 2017 года взыскивать долги по страховым взносам станут налоговики по общим фискальным правилам: при обнаружении недоимки должнику в трехмесячный период направят налоговое требование об их уплате.

Если долг не дотягивает до 0,5 тыс. рублей, то право требовать его уплаты инспекция может реализовать в пределах года.

Приостановление операций по счетам в банке станет применяться для обеспечения исполнения решения о взыскании недоимки по страховым взносам (п. 1 ст. 76 НК РФ).

Минфин ответил на этот вопрос еще в 2009 году. Разъяснения по расчету авансовых платежей по налогу на прибыль за первый квартал 2009 года потребовались в связи со снижением «прибыльной» ставки с 01.01.2009 (с 24 до 20 процентов).

Сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, уплачиваемой в последнем квартале предыдущего налогового периода.

Финансисты рассказали, что на данный порядок не влияет тот факт, что была изменена налоговая ставка. Поэтому производить перерасчет сумм ежемесячных авансовых платежей в связи со снижением ставки налога на прибыль не надо.

ПИСЬМО Минфина РФ от 26.03.2009 № 03-03-06/2/63

Документ включен в СПС "КонсультантПлюс"

с 01.01.2017 налог на прибыль распределяется между федеральным и региональным бюджетом по новым ставкам (общая ставка осталась прежняя – 20 процентов): в федеральный бюджет — по ставке 3 процента, в бюджет субъекта – по ставке 17 процентов (п. 1 ст. 284 НК РФ). В связи с этим данные разъяснения Минфина снова актуальны.

Опираясь на них, можно сделать вывод о том, что на уплату авансов в первом квартале 2017 года налоговые новшества не влияют: платить нужно те авансовые суммы, которые заявлены в «прибыльной» декларации за девять месяцев прошлого года.

А, по итогам первого квартала 2017 года налог на прибыль необходимо посчитать по новым ставкам.

Компании, уплачивающие авансы исходя из фактической прибыли, должны рассчитать налог за январь 2017 года уже с применением новых ставок.

На расчет налога за 2016 год новшества не повлияют, так как он считается по ранее действующим ставкам. Однако отчитаться за год нужно по обновленной декларации, утвержденной приказом ФНС РФ от 19.10.2016 № ММВ-7-3/572@ (Письмо ФНС РФ от 21.12.2016 № СД-4-3/24514).