Над статьей работали:

Автор: Коротаева Юлия

Организации и ИП, выплачивающие доходы физлицам, обязаны отчитываться по форме 2-НДФЛ — это требование п. 1 ст. 226 и п. 2 ст. 230 НК РФ. Поэтому так важно знать, по какой форме это необходимо сделать. Выход Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566@, утвердившего новый бланк для отчета налогового агента по НДФЛ за 2018 год, стал причиной данной актуальной темы.

Документ вступает в силу 01.01.2019. Значит, сдать форму за 2018 год необходимо уже на новом бланке. Мы расскажем, что изменилось в новой форме, а также на основе писем ФНС РФ и Минфина РФ, вышедших в этом году, поведаем о нюансах заполнения отдельных реквизитов 2-НДФЛ. Кроме того, вы узнаете, чем может обернуться для компании или физлица та или иная ошибка в реквизите 2-НДФЛ.

Утверждена новая форма 2-НДФЛ, которую нужно применять с 01.01.2019. Таким образом, по доходам, выплаченным сотрудникам в 2018 году, компаниям нужно отчитываться уже по новой форме.

Бланк теперь называется по-новому: «Справка о доходах и суммах налога физического лица». Прежнее название — «Справка о доходах физического лица».

Основное отличие новой формы от действующей в том, что ее разделили на два бланка:

- один по-прежнему называется 2-НДФЛ и предназначен только для отправки в налоговую (приложение № 1 к приказу);

- второй бланк не содержит в названии этой аббревиатуры, называется просто «Справка о доходах и суммах налога физического лица» и предназначен только для выдачи сотрудникам (приложение № 5 к приказу).

Отличия новой 2-НФДЛ от прежней в следующем.

Полностью изменена структура справки. Вместо пяти разделов теперь три плюс приложение.

Титульный лист

На нем указывается информация, которая раньше содержалась в шапке и в разделе 1 действующей формы 2-НДФЛ, а именно:

- номер справки;

- отчетный год;

- признак;

- номер корректировки;

- код налогового органа;

- наименование налогового агента;

- форма реорганизации (ликвидации);

- ИНН/КПП реорганизованной организации;

- код ОКТМО;

- телефон.

Раздел 1. Данные о физическом лице – получателе дохода

Это раздел 2 прежней формы.

Отличие только в отсутствие в новом бланке реквизита «ИНН в стране гражданства».

Раздел 2. Общие суммы дохода и налога по итогам налогового периода

Это раздел 5 старого бланка. Все реквизиты сохранены.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

Это раздел 4 давней формы. Только с двумя правками:

1) вместо строк: «Уведомление, подтверждающее право на социальный налоговый вычет» и «Уведомление, подтверждающее право на имущественный налоговый вычет» в новом бланке – поле «Код вида уведомления». Вместо описания вида уведомления в нем нужно лишь указать его код:

- 1 – уведомление о праве на имущественный вычет;

- 2 – уведомление о праве на социальный вычет;

- 3 – уведомление о праве уменьшить налог на фиксированные авансы по патенту.

2) появилось поле «Достоверность и полноту сведений, указанных в настоящей справке, подтверждаю».

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода

Это бывший раздел 3 старой формы. В нем расшифровываются доходы и вычеты физлица по месяцам.

Появилось только одно новшество – в начале приложения требуется указать:

- номер справки;

- отчетный год;

- ставку налога.

В конце приложения появились слова «Достоверность и полноту сведений, указанных на настоящей странице, подтверждаю: подпись, дата».

ПРИКАЗ ФНС РФ от 02.10.2018 № ММВ-7-11/566@

«Об утверждении формы сведений о доходах физических лиц и суммах налога на доходы физических лиц, порядка заполнения и формата ее представления в электронной форме, а также порядка представления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц» (часть 2)

Зарегистрирован в Минюсте РФ 22.10.2018 № 52491

Документ включен в СПС "КонсультантПлюс"

Вступает в силу 01.01.2019

Официальный интернет-портал правовой информации, 23.10.2018

По сути существенных изменений в содержании в новом бланке нет. Ключевое новшество в том, что новый бланк 2-НФДЛ (тот, что сугубо для ИФНС) стал машиночитаемым и похож на декларацию. Поэтому если раньше форма помещалась на одной странице, то теперь она растянулась на 4 листа.

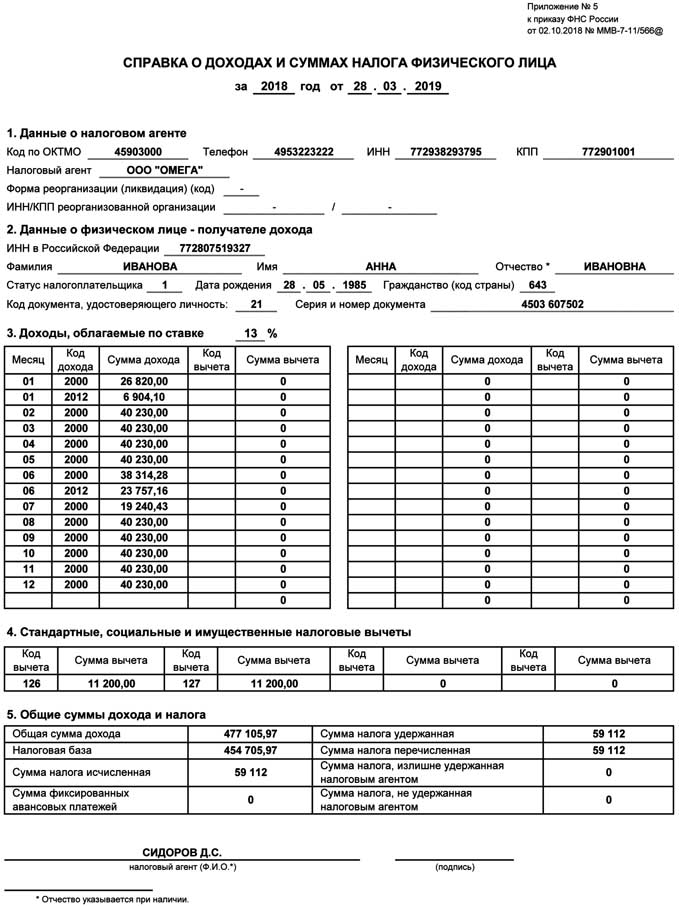

Иванова Анна Ивановна в 2018 году работала в ООО «Омега» и получила следующие доходы:

- в январе 33 724,10 рубля — зарплата (26 820,00) + отпускные (6 904,10);

- в феврале 40 230,00 рублей — зарплата;

- в марте 40 230,00 рублей — зарплата;

- в апреле 40 230,00 рублей — зарплата;

- в мае 40 230,00 рублей — зарплата;

- в июне 62 071,44 рубля — зарплата (38 314.28) + отпускные (23 757,16);

- в июле 19 240,43 рубля — зарплата;

- в августе 40 230,00 рублей — зарплата;

- в сентябре 40 230,00 рублей — зарплата;

- в октябре 40 230,00 рублей — зарплата;

- в ноябре 40 230,00 рублей — зарплата;

- в декабре 40 230,00 рублей — зарплата.

Всего: 477 105,97 рубля.

Ивановой А.И. за 7 месяцев предоставлялись стандартные налоговые вычеты: на первого ребенка – 1 400 рублей, и на второго ребенка – 1 400 рублей (пп. 4 п. 1 ст. 218 НК РФ). Коды вычетов, согласно Приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387@ (ред. от 24.10.2017) «Об утверждении кодов видов доходов и вычетов»

(Зарегистрирован в Минюсте РФ 13.11.2015 № 39705):

- на первого ребенка – 126;

- на второго ребенка – 127.

Заполнение общей части формы справки

В поле «Номер справки» проставляется порядковый номер документа.

«Отчетный год» — 2018

В поле «Признак» указывается цифра 1, поскольку справка представляется налоговым агентом в соответствии с п. 2 ст. 230 НК РФ.

В поле «Номер корректировки» указывается «00», так как справка первичная.

В поле «Представляется в налоговый орган (код)» указывается 4-значный код налогового органа, в который будет направлена справка.

В поле «Наименование налогового агента» указывается сокращенное наименование организации (в случае отсутствия — полное наименование) согласно ее учредительным документам.

В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация – налоговый агент.

В поле «Телефон» указывается телефонный код города и номер контактного телефона налогового агента, по которому можно связаться с налоговым агентом.

Раздел 1

«Данные о физическом лице – получателе дохода» заполняются в соответствии с документом, удостоверяющем личность.

В поле «ИНН в Российской Федерации» вносится идентификационный номер Ивановой А.И. 772807519327

Указываются Ф.И.О. : Иванова Анна Ивановна

В поле «Статус» указывается цифра 1, так как налогоплательщица является налоговым резидентом РФ.

«Дата рождения» — 28.05.1985.

«Гражданство страны» — числовой код Российской Федерации, согласно Общероссийскому классификатору стран мира (ОКСМ) – 643.

«Код вида документа, удостоверяющего личность» — указывается код вида документа, удостоверяющего личность по приложению № 1 к порядку составления справки, для паспорта гражданина РФ этот код – 21.

«Серия и номер» — указываются реквизиты документа, удостоверяющего личность налогоплательщика, причем «N» не проставляется.

В полях «Код дохода» и «Код вычета» значения приведены из приложений 1 и 2 к Приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387@.

В нашем примере используются два кода доходов: для заработной платы код дохода — 2000, для отпускных – 2012.

Форма 2-НДФЛ «Справка о доходах и суммах налога физического лица» будет выглядеть следующим образом:

Новая справка о доходах, предназначенная для выдачи сотруднику, визуально практически дублирует прежнюю 2-НДФЛ. Ее не сделали машиночитаемой, что и понятно – физлицам это не нужно.

Отличия новой справки от прежней в следующем.

Не имеет сокращенного названия «2-НДФЛ»

Данный бланк не имеет грифа «2-НФДЛ» в шапке, зато получил расширенное название «Справка о доходах и суммах налога физического лица». Таким образом, выдавать сотрудникам бухгалтерия теперь будет не «форму 2-НДФЛ», а именно справку с указанным названием.

Шапка документа

Из нее исчезли реквизиты, которые были нужны только ИФНС и не нужны сотруднику:

- №;

- признак;

- номер корректировки;

- код ИФНС.

Раздел 2

Из него исчез реквизит «ИНН в стране гражданства». Он теперь вообще не требуется при заполнении.

Раздел 4

В нем не указываются реквизиты уведомлений, подтверждающих права на социальные и имущественные налоговые вычеты.

Раздел 5

Из него аналогично изъяты реквизиты уведомления, подтверждающего право на уменьшение налога на фиксированные авансовые платежи за патенты.

Подвал бланка

В конце бланка нет упоминания о правопреемниках и представителях налогового агента, а также о реквизитах доверенности, подтверждающей полномочия представителя.

Теперь нужно указывать только Ф.И.О. налогового агента и его подпись.

ПРИКАЗ ФНС РФ от 02.10.2018 № ММВ-7-11/566@

«Об утверждении формы сведений о доходах физических лиц и суммах налога на доходы физических лиц, порядка заполнения и формата ее представления в электронной форме, а также порядка представления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц» (часть 2)

Зарегистрирован в Минюсте РФ 22.10.2018 № 52491

Документ включен в СПС "КонсультантПлюс"

Вступает в силу 01.01.2019

Официальный интернет-портал правовой информации, 23.10.2018

Для физлиц форма упростилась, исчезли не нужные получателю справки реквизиты.

Учет физлиц налоговиками ведется посредством присвоения им идентификационного номера – ИНН. Каждому физлицу присваивается единый номер по всем налогам и сборам.

Узнать свой ИНН можно, воспользовавшись одноименным сервисом на сайте ФНС РФ.

Форма 2-НДФЛ предусматривает указание ИНН физлиц. Однако служба разъяснила, что при отсутствии данного номера у того или иного лица данный реквизит можно не заполнять.

ПИСЬМО ФНС РФ от 22.03.2018 № ГД-2-14/562@

Документ включен в СПС "КонсультантПлюс"

Ранее Минфин РФ заявлял, что налоговые агенты при заполнении НДФЛ-бланка должны принять меры идентификации физлица, в том числе направить в инспекцию запрос о присвоенном ИНН (письмо от 18.04.2016 № 03-04-06/22325).

Однако затем ФНС РФ развеяла страхи и уведомила, что отсутствие ИНН не повлечет никаких штрафных санкций для компании. Личность работника налоговики легко идентифицируют по другим персональным данным, указанным в справке. В этом случае поле «ИНН в Российской Федерации» работодатель может не заполнять. Санкций за это не будет (письмо ФНС РФ от 17.08.2018 № ПА-4-11/15942).

Корректирующая или уточненная справка о доходах подается в случае, когда требуется исправить какую-либо ошибку. Например, опечатку в каком-либо коде или сумме.

Если на момент формирования корректировочной формы выясняется, что персональные данные сотрудника изменились, то указывать следует именно их.

В корректирующей справке 2-НДФЛ за прошедшие периоды тоже нужно отображать персональные сведения о физлице, актуальные на момент ее формирования, то есть с учетом произошедших с момента представления первоначальной справки изменений.

Кроме того, если работник, изменивший фамилию, просит выдать ему справку 2-НДФЛ за периоды, когда его фамилия была прежней, в выдаваемой справке тоже можно указать фамилию, которую он носит на момент выдачи справки.

ПИСЬМО ФНС РФ от 27.03.2018 № ГД-4-11/5667@

Документ включен в СПС "КонсультантПлюс"

Минфин РФ призывает компании проявлять должную осмотрительность при оформлении справок о доходах. Буквально это звучит так: «Предпринять все возможные меры для получения полных и актуальных персональных данных физических лиц, которым данный доход выплачивается».

Ведомство предлагает конкретные пути для этого – узнать персданные сотрудников можно:

- с помощью сервиса «Узнать ИНН» на сайте ФНС РФ.

- из платежного документа на оплату коммунальных услуг. Более того, работодатель даже вправе обратиться в управляющие компании, жилищные кооперативы и т.д., поскольку указанные данные в первую очередь необходимы самой ресурсосберегающей организации для защиты своих прав в суде.

Об этом сказано в письме Минфина РФ от 03.05.2018 № 03-04-06/29946.

Налоговая служба отметила, что Налоговый кодекс РФ не регламентирует, каким способом сотрудникам можно выдавать справки об их доходах.

Следовательно, кодекс отдает это на усмотрение работодателя. Поэтому компания вправе решить, что документ выдается, например, только лично работнику. В этом случае не будет считаться нарушением закона отказ организации в отправке справки о доходах почтой по адресу проживания работника.

ПИСЬМО ФНС РФ от 10.08.2018 № ПА-4-11/15498

Документ включен в СПС "КонсультантПлюс"

ФНС РФ еще раз подтвердила это в письме от 27.09.2018 № БС-4-11/18817@.

Верховный Суд РФ согласился с мнением арбитров о начислении компании штрафа 2 млн рублей.

Санкции были выставлены за несдачу в установленный срок справок 2-НДФЛ с признаком «2», то есть о невозможности удержать налог.

Справок было немало – 5 226, поэтому сумма штрафа по п. 1 ст. 126 НК РФ составила 1 045 200 рублей (200 х 5 226), а учитывая факт, что по этой статье фирма уже привлекалась, санкции удвоились.

Компания считала, что штрафы выставлены незаконно. Дело в том, что справки были предоставлены, правда, с другим признаком – «1», вместо признака «2». Фирма настаивала, что эта ошибка не отменяет факта подачи документов. Поэтому штрафовать ее за несдачу бланков несправедливо.

Суд с этим мнением не согласился, решив, что 2-НДФЛ с признаком «1» и 2-НДФЛ с признаком «2» – это две разные формы, поскольку регламентируются разными нормами Налогового кодекса РФ (п. 2 ст. 230 и п. 5 ст. 226). Поэтому недопустимо зачесть подачу одной форму в счет другой.

Попытка компании добиться снижения штрафа также не увенчалась успехом. Просьбу начислить санкции не за каждую справку, а за каждый файл, которым они отправлялись, судьи не удовлетворили.

Если бы это удалось, то штраф составил бы всего 600 рублей (200 х 3 файла) вместо 1 045 200 рублей.

Однако судьи утверждали, что единицей документооборота является именно справка, а не файл. Тем более, что таким образом нарушается принцип единообразия в ответственности, поскольку права налогоплательщиков, отправляющих сведения только на бумаге, были бы ущемлены.

ОПРЕДЕЛЕНИЕ ВС РФ от 05.06.2018 № 305-КГ18-2857

Документ включен в СПС "КонсультантПлюс"

Женщине не удалось взыскать задолженность по алиментам в размере 2 млрд рублей из-за того, что суд признал предъявленные ею справки 2-НДФЛ о доходах отца ребенка ненадлежащими доказательствами.

В справках была указана впечатляющая сумма дохода за 3 года – 6,3 млрд рублей.

В связи с этим и сумма затребованных алиментов на двух детей составила почти 2 млрд рублей.

Однако процесс был проигран, поскольку в нарушение порядка заполнения бланка (Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/486@) он не был подписан представителем налогового агента, выдавшего справку.

ПОСТАНОВЛЕНИЕ Арбитражного суда Волго-Вятского округа от 25.01.2018 № Ф01-6251/2017

Документ включен в СПС "КонсультантПлюс"